Si estás buscando una cuenta online para organizar tus pagos diarios, invertir y ahorrar, entre las opciones que más llaman la atención de los usuarios europeos - y en particular de los españoles - están Trade Republic y Revolut.

Ambas son fintech nacidas en el mismo año, 2015, transparentes y confiables, que te permiten acceder a servicios bancarios, pero también a una cuenta de inversión y diferentes formas de invertir tu dinero.

Estos puntos en común pueden hacer que parezcan bastante parecidas. Sin embargo, tienen objetivos muy distintos y, aunque su oferta incluye herramientas financieras similares, cada una tiene características únicas.

Entonces, ¿es mejor Trade Republic o Revolut? En QualeBroker analizamos a fondo las características de ambas plataformas para compararlas. Así podrás ver los pros y los contras de cada una y elegir cuál se adapta mejor a lo que necesitas.

Aunque a primera vista puedan parecer muy parecidas, Trade Republic y Revolut tienen en realidad objetivos bastante distintos.

Trade Republic nació como una app de inversión pensada para operar en los mercados de forma sencilla y con comisiones muy bajas. Recientemente, además, ha ampliado su oferta con servicios bancarios como cuenta corriente y tarjeta de débito.

Revolut, por su parte, es una app bancaria diseñada para gestionar los gastos del día a día, que incluye también una sección dedicada a la inversión. En resumen: Trade Republic está especializada en inversión, mientras que Revolut se centra más en los servicios bancarios.

Descubre lo que ofrecen Trade Republic y Revolut

Trade Republic: pros y contras

Empecemos con un resumen de las ventajas y desventajas de ambas cuentas. Empezamos con Trade Republic.

![]() Pros:

Pros:

- La liquidez en la cuenta está remunerada al 2,02 %

- Planes de inversión sin comisiones en miles de acciones y ETFs

- Tarjeta de débito vinculada a la cuenta con retiradas gratuitas

- App de trading fácil de usar e intuitiva

![]() Contras:

Contras:

- Los servicios bancarios ofrecidos siguen siendo pocos

- La oferta de activos disponibles para operar es limitada

Revolut: pros y contras

Veamos ahora cuáles son las principales ventajas y desventajas que se han observado en Revolut.

![]() Pros:

Pros:

- Cuenta con servicios bancarios completos

- Una de las mejores apps multifunción del mercado

- Inversiones en acciones, ETFs y criptomonedas

- Puedes invertir por tu cuenta, con planes periódicos o mediante Robo Advisor

![]() Contras:

Contras:

- Los planes periódicos solo están disponibles para ETFs

- Faltan funciones avanzadas en la sección de inversión

Trade Republic vs Revolut: comparación de servicios bancarios

Empezamos nuestra comparativa entre Trade Republic y Revolut con uno de los aspectos más interesantes: ambas son fintechs de nueva generación, fundadas en 2015. Trade Republic tiene su sede principal en Alemania, y está autorizada por la BaFin alemana y el BCE.

Revolut fue fundada el 1 de julio de 2015, con sede principal en el Reino Unido, y cuenta con autorización del Banco de Lituania y de la FCA británica. Ambas han abierto recientemente una sucursal en España. Por tanto, también están reguladas por el Banco de España y ofrecen una cuenta corriente con IBAN español.

Pero, ¿cuál de las dos tiene la mejor oferta bancaria? Para responder, hemos analizado los distintos servicios bancarios:

- Cuenta corriente

- Cuenta de ahorro

- Servicios bancarios adicionales

¿Nuevo en Revolut? Regístrate desde el botón de arriba y recibe un bono de bienvenida de 10€.

Cuentas corrientes en comparación

Si hoy abres una cuenta con Trade Republic o con Revolut, se te asignará un IBAN español. Sin embargo, las similitudes terminan ahí. En la siguiente tabla hemos indicado las características que diferencian a cada uno en lo que respecta a la cuenta corriente.

|

Trade Republic |

|

Revolut |

| IBAN español |

|

IBAN español |

| Cuenta remunerada con un único plan de suscripción sin coste (0 €) |

|

Varios planes de suscripción, incluyendo uno gratuito y cuatro versiones de pago |

| Tarjeta de débito |

|

Diferentes tipos de tarjetas de débito, tanto virtuales como físicas |

| Operativa limitada a transferencias, abono de nómina y pensión |

|

Cuenta para menores de 18 años |

|

|

Cuenta remunerada flexible con hasta un 2,27% TAE en intereses | |

|

|

Puedes realizar todas las operaciones bancarias, incluidas domiciliaciones y pagos de impuestos | |

| Préstamos | ||

|

|

Cuenta multidivisa | |

| Cuenta compartida |

Como puedes ver, Revolut ofrece una cuenta corriente completa, adecuada para todo tipo de usuarios: desde jóvenes hasta familias, e incluso pensionistas. Esto es posible gracias a los diferentes planes de suscripción, cada uno con una serie de operaciones incluidas:

- Revolut Standard: 0€ al mes

- Plus: 3,99€ al mes

- Premium: 8,99€ al mes

- Metal: 15,99€ al mes

- Ultra: 55€ al mes

Puedes hacer transferencias instantáneas y al extranjero, además de domiciliar recibos. Cada plan incluye una tarjeta de débito Mastercard o VISA, que puedes usar en todo el mundo para pagar y sacar dinero.

Además, Revolut permite compartir la cuenta, abrir una para menores de 18 años e incluso valorar la activación de una cuenta business.

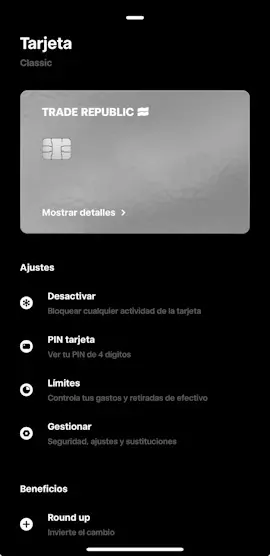

Por otro lado, Trade Republic ofrece una cuenta corriente con servicios bancarios básicos. Con ella puedes:

- Recibir tu nómina o pensión

- Hacer y recibir transferencias

- Pagar online y en tiendas físicas con la tarjeta de débito de Trade Republic

- Sacar dinero gratis en cualquier cajero

Comparativa de cuentas de ahorro

Con Trade Republic, la cuenta corriente está remunerada con un interés anual del 2,02 %. El cálculo de los rendimientos se realiza en base al saldo que mantienes cada día en tu cuenta. Los importes diarios se van acumulando y se abonan a final de mes directamente en tu cuenta.

La ventaja es que puedes disponer de tu dinero en cualquier momento y, al mismo tiempo, obtener una rentabilidad constante y sin riesgo.

La cuenta de ahorro flexible de Revolut ofrece una rentabilidad de hasta el 2,27%. La diferencia con Trade Republic es que, para generar intereses, debes transferir el dinero desde tu cuenta principal de Revolut a una sección específica dentro de la app. El interés bruto anual varía según el tipo de plan que tengas contratado:

- 1.25% para las cuentas Standard y Plus

- 1,25% para la cuenta Premium

- 2,51% para la cuenta Metal

- 2,27% para la cuenta Ultra

Los intereses se calculan diariamente sobre base anual. En cualquier momento puedes mover el dinero de vuelta a tu cuenta corriente principal.

Otros servicios bancarios

La oferta de Revolut también incluye una serie de servicios bancarios adicionales. Entre los más interesantes están el acceso a préstamos personales, el sistema multidivisa y herramientas que te ayudan a ahorrar. Puedes solicitar hasta 50.000 € de préstamo personal no finalista, personalizando el plan de amortización según tus necesidades. Todo el proceso se realiza de forma digital.

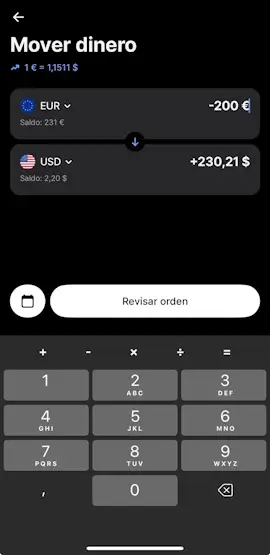

Con Revolut puedes hacer transacciones en más de 50 divisas, además del euro, con la posibilidad de convertir el dinero en tiempo real y pagar en la moneda local, lo que te permite reducir comisiones.

Por último, la app de Revolut incluye de forma gratuita una herramienta llamada "Vuelto", que te permite redondear cada pago y guardar la diferencia. Por ejemplo, si haces una compra de 9,90 €, Revolut redondeará a 10 €: los 0,10 € de diferencia se guardarán en tu cuenta de ahorro o se invertirán.

En el caso de Trade Republic, por el momento no hay otros servicios bancarios adicionales disponibles, aunque se espera que la oferta pueda ampliarse en el futuro.

Revolut o Trade Republic: en qué puedes invertir

Tanto Revolut como Trade Republic son plataformas creadas para:

- hacer trading online con los principales activos del mercado

- invertir a través de herramientas de ahorro

Empecemos por los servicios de trading. En la siguiente tabla hemos comparado los activos disponibles.

|

Trade Republic |

|

Revolut |

| Acciones |

|

Acciones |

| ETFs |

|

ETFs |

|

Bonos |

|

Bonos |

| Derivados |

|

Materias primas |

| Criptomonedas |

|

Criptomonedas |

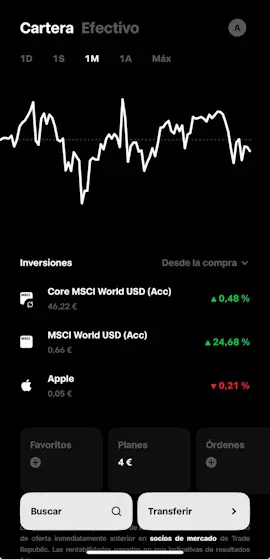

Ambas plataformas te permiten invertir con órdenes fraccionadas a partir de 1 €. Sin embargo, la oferta de Revolut es claramente más amplia. De hecho, puedes invertir en todas las principales acciones del mundo, desde las italianas y europeas hasta las estadounidenses.

Además, tienes la opción de recibir ayuda de la inteligencia artificial gracias al sistema Robo Advisor. Al activar esta función, solo tendrás que definir algunos parámetros básicos y Revolut te sugerirá la inversión más adecuada, creando una cartera ajustada a tu objetivo.

En el caso de Trade Republic, la cantidad de activos es más limitada, ya que solo puedes invertir en los que cotizan en la Bolsa de Hamburgo a través del sistema LS Exchange. Además, las inversiones en criptomonedas y derivados se realizan mediante bancos terceros asociados a Trade Republic.

Ninguna de las dos plataformas permite operar con CFDs ni con apalancamiento.

Soluciones de inversión: comparación de Planes de inversión

Un Plan de Inversión es una forma interesante de invertir. Te permite apartar dinero e invertirlo en uno o varios instrumentos financieros con aportaciones periódicas en el tiempo, incluso de pequeñas cantidades. Con el paso del tiempo, podrás acumular un capital interesante.

Trade Republic ofrece un Plan de Inversión en acciones y ETFs. Puedes elegir la frecuencia de las aportaciones:

- semanal

- quincenal

- mensual

- trimestral

La aportación mínima para activar el plan es de 1 €, y las siguientes deben ser de al menos 10 €.

Revolut también ofrece un Plan de Inversión, pero solo en ETFs. También aquí puedes elegir el día del mes en el que invertir y la cantidad a aportar. Para configurarlo, solo tienes que entrar en la app y seguir estos pasos:

- Ve a la sección Inversiones

- Accede a Colecciones

- Selecciona Planes de inversión en ETFs

- Configura el importe, la frecuencia y la fecha de la inversión periódica

Apps móviles en comparación

Ambas plataformas nacieron como smart banks, gestionables a través de una práctica app móvil disponible para cualquier dispositivo iOS o Android. Para compararlas, hemos analizado varios aspectos:

- Diseño

- Usabilidad

- Acceso a las herramientas

- Gestión de funciones

Desde el punto de vista del diseño, ambas apps son atractivas, con una interfaz sencilla pero completa.

Trade Republic resulta desde el principio muy fácil de usar, aunque ofrece pocas funciones, a diferencia de Revolut, que pone a disposición una gran cantidad de herramientas sin que eso afecte negativamente a la usabilidad.

De hecho, tras un poco de práctica inicial y gracias al soporte de la página de Preguntas Frecuentes y del buscador integrado en la app, con Revolut cada operación resulta intuitiva.

Por último, todas las funciones son fácilmente accesibles, lo que hace que ambas aplicaciones sean adecuadas para cualquier tipo de usuario.

Trade Republic VS Revolut: ¿cuál conviene más?

En la siguiente tabla hemos resumido los principales costes.

|

COSTES |

TRADE REPUBLIC |

|

REVOLUT |

| Apertura de cuenta | 1€ |

|

0€ |

| Cuota mensual | 0€ |

|

0€ en la versión Standard, de 3,99€ a 45€ en las versiones de pago |

| Retiros en cajeros | Gratuitos a partir de 100€ |

|

Gratuitos con límites mensuales que dependen del plan |

| Comisiones por trading | 1€ |

|

Variable según el plan y el activo negociado |

| Comisiones Planes de Inversión | 0€ |

|

0€ |

| Activación Planes de Inversión | 0€ |

|

1€ |

Trade Republic o Revolut: ¿cuál es la mejor opción?

Revolut y Trade Republic son dos opciones interesantes que te ofrecen una cuenta corriente con IBAN español y distintas soluciones de inversión. Si te preguntas cuál es mejor, depende de lo que busques en una cuenta corriente.

Si lo que quieres es una herramienta para ahorrar tu dinero y utilizarlo en el día a día para pagos y retiradas, entonces Trade Republic puede ser la opción ideal.

Es diferente si buscas combinar una cuenta corriente con servicios bancarios completos y varias opciones para invertir tu dinero en trading y productos de ahorro. En ese caso, la mejor elección puede ser Revolut.

¿Ya has decidido cuál se adapta mejor a tus necesidades, Trade Republic o Revolut?

¡Perfecto! Usa uno de los botones de abajo para abrir en pocos minutos una cuenta online gratuita con Revolut o con Trade Republic.

* Servicios prestados por Revolut Bank UAB, Sucursal en España (código Banco de España: 1583). 18+. Visita www.revolut.com/es-ES/legal/terms/

* Términos y Condiciones Planes de pago: https://www.revolut.com/es-ES/legal/paid-plans/